创新和专利技术推动了人类文明发展,专利保护也带来了丰厚利润和垄断市场份额,中国内镜市场占有率,日本奥林巴斯软式内镜≥80%,德国爱尔博电外科工作站≥90%,还有一家名为深圳市中核海得威生物科技有限公司的国产企业在幽门螺杆菌检测碳十四产品占有率居然≈100%!内镜市场的垄断是令人窒息的,我们喜欢好产品,但我们更爱自由,甲方的院领导和专家,中间的贸易流通环节,还有行业的相关厂商都想要更自由的选择权。

面对全球内镜市场数百亿美元规模的诱人蛋糕,面对市场头部企业的垄断和打压,内镜厂家如何战略突围?如果用传统营销管理的4P分析理论: 产品、价格、分销、促销来表达。

是固守产业资本思维,产业链延伸,整合上下游?还是互联网思维颠覆游戏规则?亦或动用政府公关影响产业政策、物价医保标准、贸易保护。

以中国内窥镜市场为例,我们尝试用学院派理论来进行突围战略分析,按照传统营销管理理论进行4P分析:

内镜领域产品生态圈涉及软镜、硬镜、镜下耗材、配套清洗消毒产品、专科用药(部分产品药械不分)、信息系统和AI人工智能辅助诊断等,涉及到交叉的还有超声内镜、显微镜等相关领域,内镜几乎涉及到所有微创手术学科,想在所有学科所有细分产品领域维持市场垄断地位几乎是不可能的,按此逻辑,厂家在细分领域突破是最明智的选择!

国产镜下耗材厂商率先突破,借助资本市场力量,还有长足发展空间。软镜镜下耗材厂家“南京微创医学科技股份有限公司”已于今年7月在科创版上市,近十亿规模销售额和80%毛利率,表现抢眼,毛利率甚至超过了国产器械龙头迈瑞医疗。不论销售规模还是毛利率,及三级医院客户的市场覆盖率,南京微创是所有民族品牌内镜相关厂商中表现最优秀之一,这就是市场的力量!

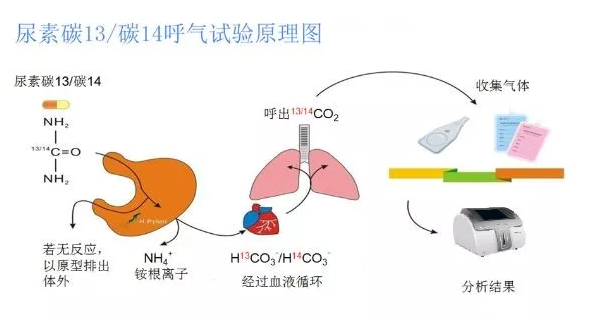

难以置信的细分领域还有幽门螺旋杆菌检测市场,中核海得威及旗下安徽养和公司占有100%碳十四检测市场,年销售规模十多亿,垄断性利润率?

没法透露,由于核素具有放射性严格管控牌照,背靠中核集团有强大优势形成的垄断。内镜耗材类厂家是十亿级销售规模,相信以南京微创为代表的国产耗材厂家将会市场上大发展,资本市场也将会助力更多的游市场竞争力的耗材类厂家上市。

硬镜器械领域还有“桐庐帮”,领军企业康基医疗也已提交主板上市申请,浙江天松医疗销售额已过亿,迈瑞光典也潜伏硬镜器械领域多年,器械不及一次性耗材用量规模和毛利率,但是庞大的外科腔镜基数留下了器械的机会,类似低值耗材,硬镜器械市场领域也初具规模。

招股书显示,2016年至2018年,康基医疗营收分别达到约1.7亿元、2.5亿元和3.5亿元,净利润和归母净利润相同,三年分别约为9500万元、1.4亿元和2.2亿元,净利率分别为55.78%、56.81%、62.77%。

镜下治疗耗材的高端领域还有跨国企业,德国爱尔博借助电外科的优势地位逐步渗透消化和呼吸镜下治疗的耗材领域,部分产品与奥林巴斯形成竞争,而镜下治疗静脉曲张领域,美国波士顿科学和贝朗保持比较高的份额,镜下治疗耗材领域可谓是高低夹击,但是由于耗材产品特殊的长尾效应和专家基础,奥林巴斯镜下耗材仍然占据较大市场份额。

按照骨科耗材、微创外科等领域发展规律,国产耗材在通用领域会逐步实现进口替代,近日国务院出台耗材零加成政策,进口耗材厂商份额进一步降低,国产镜下耗材将占据更高市场份额,镜下耗材已经在内镜领域最早出现十亿级销售额百亿级市值的优秀公司,而这只是刚刚开始。

十多年来在奥林巴斯的宣传下,软式内镜被分为含NBI光学染色技术(奥林巴斯NBI光学染色)和不含NBI技术两种,富士和宾得的电子染色技术都被主流学术界抛弃,而面对NBI的专利壁垒,同为日系的富士和宾得只有小心翼翼的绕开专利研发光电复合染色技术,其它白光电子内镜则直接沦为低端产品,NBI中国市场十周年,也是奥林巴斯光学染色技术垄断的十周年。

随着CMOS技术兴起,特别是手机市场CCD逐步被CMOS技术替代,光源领域传统氙灯逐步被多光谱LED光源和富士蓝激光光源超越,同时染色技术也迎来新的突破,新技术流派绕开了奥林巴斯NBI专利壁垒,以日本富士LCI+BLI和深圳开立聚谱成像技术SFI+VIST为代表的多模式染色技术异军突起,甚至临床消化内镜学术界有相当大一部分临家对比研究:多模式染色技术提升了消化道早癌的检出率,技术专利被突破甚至被超越,从此就失去了技术垄断的基础。

日本宾得公司也跟进推出光电复合染色OE技术,上海澳华也跟进推出了染色技术,但是宾得和澳华的多模式染色技术还没有进展,奥林巴斯或许早已研发储备了类似技术,考虑老型号老产品生命周期和利润,迟迟没有推出新产品,不可否认,奥林巴斯独家垄断技术演变成了五个厂家竞争时代,进口奥林巴斯、富士、宾得,国产开立、澳华3+2。超声内镜技术门槛更高,翻过了一座山还有下一座山,目前还能对民族品牌“卡脖子”的技术剩下科研用的放大内镜技术和共聚焦技术,客户多了选择的自由,软式内镜市场也留下了各种可能性和悬念。

软式内镜不仅仅限于消化和呼吸专科,耳鼻喉镜、胆道镜、输尿管软镜得到推广应用,染色技术的优势也被奥林巴斯从消化科放大到更多科室,而便携式和一次性喉镜进入ICU、麻醉、急诊等更多领域,软式内镜迎来了新的广阔发展空间。新兴企业创新也很活跃,深圳开立内镜、深圳迈瑞硬镜、深圳资福胶囊内镜、珠海视新、珠海明象、珠海普生,珠三角又形成了内窥镜领域的创新基地。

技术的突破就有可能带来市场的突破,按互联网头部企业721市场份额模型,最少还有市场挑战者机会,短期看看富士有机会再增长,长期看民族品牌机会更大,加上软镜的产品特点具有排他性,镜体的作为高值耗材销售带来后期持续利润,市场在高速变化期 大家都有机会,资本也看中这一点,积极在软式内镜和镜下耗材领域下注,一个技术迭代或进口替代变化的阶段孕育着大机会。

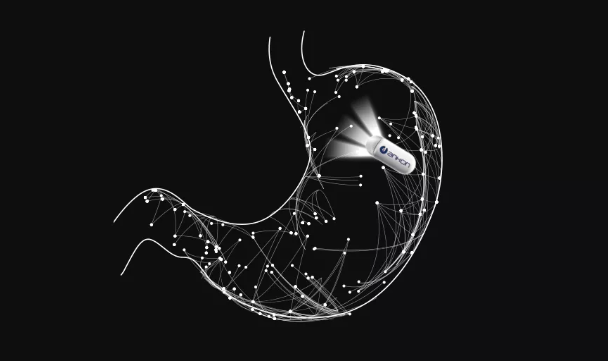

中国由于人口众多医疗服务压力巨大,催生了很多细分市场,国产磁控胶囊内镜在体检市场的表现也咄咄逼人,磁控胶囊内镜已全面进入中国最大的美年大健康体检数百家连锁门店,学术界李兆申院士也大力推广磁控胶囊内镜的标准,并在学术界和院士的推动下进入数百家三甲教学医院和体检中心,专家也希望有选择的自由。在资本助力下,安翰光电2017年融资投后估值已近60亿,2018年财报收入3.22亿毛利率77%,按照科创板情况安翰如能顺利上市也是数百亿市值,磁控胶囊市场后面还蹲着重庆金山、深圳资福等厂家。

近期关于安翰科技上市前涉嫌夸大宣传的舆论沸沸扬扬,对李兆申院士的负面文章也出现在网上,我们宁愿相信阴谋论,不管有意还是无意,安翰科技上市前后的这个时间节点很微妙,磁控胶囊内镜的标准已经挑战了传统胃肠镜的标准,一旦形成气候必将分流传统胃肠镜厂家份额和热度,这是对一个细分领域产业隐形冠军的立体阻击战,胶囊内镜前途未卜。

硬镜领域产品同质化严重,4K+5G+3D似乎成为硬镜厂家标准宣传口径,几十个厂家围绕近十个学科混战,似乎这个场景很熟悉,曾经电视产业的宣传口号也是如此,现在似乎已经提升到8K了。

硬镜领域似乎有做产业聚集传统,德国的硬镜和手术器械行销全球,有很多家族企业保持工匠精神几代人持续钻研,奥林巴斯也在德国设立工厂,而在浙江桐庐,也逐步形成中国版的硬镜和器械产业聚集地, 老牌企业家族化、产地聚集化趋势明显,国内医疗器械上市公司迈瑞、开立也开始布局硬镜领域,迈瑞、开立等进入内窥镜领域的定位和战略构想尚不清楚,有核心技术突破还是产品线协同?,或是简单的品牌溢出效应?不得而知,但中国硬镜厂家整体需要产业升级是必然。

荧光腹腔镜的临床应用进展可能带来硬镜厂家格局变化,进口史托斯、史赛克走在前面,部分国产厂家也推出了产品,硬镜厂家是否会梦想上演如同奥林巴斯染色技术在软镜市场的辉煌?客观来看,该技术壁垒不高,且不像软镜有镜体作为高值耗材保障后期利润,一旦荧光技术成熟其它厂家会迅速跟进模仿,虽有可能会有新兴品牌机会,然而这毕竟是一个传统的设备销售模式,没有耗材或易损品捆绑营销的设备很难有爆发性增长。

软式内镜清洗消毒领域全球领军企业是美国楷腾,其高端全自动双缸洗消机占领大部分三甲医院市场,近期又推出真正免手洗全自动的使用一次性消毒剂的高端型号,对VIP客户来讲,只有使用一次性消毒液的全自动洗消机才能从源头上避免交叉感染,然由于清洗消毒没有物价收费加上受中美贸易战影响,整个清洗消毒厂家走势疲软;奥林巴斯也有全自动清洗消毒机产品,但是产品优势不明显,靠着品牌衍生效应出货,也不是奥林巴斯重点。国产清洗消毒领军企业是上市公司山东新华,整体消毒灭菌事业部销售额20多亿规模,已经成为中国消毒灭菌领域一哥,硬镜和手术器械消毒灭菌为主软镜洗消为辅,国内还有老肯、威高等规模也不大,客观分析消毒灭菌领域技术门槛不高,价格战竞争激烈,整体行业毛利率不到40%,没有物价收费标准的项目医院能省就省。

一种产品是帮医院赚钱的,一种产品是帮医院花钱的,总结起来帮医院花钱而不能直接赚钱的产品都很难做大,这是两种不同的生意逻辑,总体感觉,清洗消毒虽很重要但是商业机会有限!

值得注意的是,传统上被认为是硬镜厂商天下的外科系统,逐步由硬转软,奥林巴斯已经在胆道镜、耳鼻喉镜、泌尿外科输尿管镜等领域大力推广,以软镜技术优势和学术推广套路带动硬镜销售,或许软硬结合的产品组合才有竞争力,也有厂家把产品调整走便携式、小型化的方向,中国市场足够大十多个学科微创市场的高速发展,在任一学科找到特色定位和空间就能让厂家活下来,所以硬镜领域基本都能活下来,当然都活的不好。

一个基本固化的市场格局,一个靠价格战而产品高度同质化的硬镜设备领域不免令人心生绝望。硬镜设备领域各方资本似乎也很少有动作。

中国结石高发,特别是泌尿外科领域发展很快,武汉佑康科技有限公司和珠海普生医疗科技有限公司,前后推出了一体式软硬质输尿管肾镜和一次性输尿管肾镜,该产品属世界首创,其研制成功标志着中国在超细、软硬结合、高清晰度、一次性使用内窥镜领域处于世界领先地位。泌尿外科创新推广的一次性软镜前景广阔。

试想有一天,内镜相关设备由高值耗材厂商基本免费提供,厂商只考虑购买高值耗材用量和规模便可免费提供设备,医院不再花钱购买内镜设备,类似骨科耗材的发展路径,转型按照高值耗材定位的内镜厂家,结合中国市场庞大的病人基数,该领域很有可能孕育出世界级公司,技术创新和商业模式转变,给资本市场留下了极大的想象空间。

胃肠镜+彩超,胃肠镜+腹腔镜+术中超声,胃肠镜+人工智能AI辅助诊断平台,胃肠镜+远程手术示教转播系统。

按内镜医师观点,术前术后都看看肿瘤的边界更放心,超声内镜比放大内镜更实用,超声内镜将会普及!于是,跨产品组合成了内镜厂家发展的必经之路,奥林巴斯早期与日本阿洛卡彩超合作,后来逐步自己OEM贴牌生产超声内镜;富士胶片干脆收购曾经是全球便携彩超领域的第一品牌的美国索诺声公司,不知道是不是为了内镜业务的配套考虑;宾得与日立超声签署战略合作,宾得超声内镜全球打包日立二郎神高端彩超,超声内镜的细分优势直接保住了宾得的全球存在感;开立医疗结合自身超声基础,在国家项目扶持下也推出超声内镜产品,随着开立产品推出,超声内镜细分领域又形成全球3+1的市场格局, 一个垄断的软式内镜市场加上实力雄厚的彩超厂家,又形成新的技术壁垒和厂家同盟!

而在外科领域,超声厂家主动出击包括硬镜在内的微创技术,细分领域丹麦BK和日立超声已经走在前面,在普外科、泌尿科等推出强大的市场攻势,外科腹腔镜+超声腹腔镜探头,超声和硬镜又擦出了新的火花,这次是超声厂家主动出击。

类似产品组合,腔镜结合远程示教信息系统,腔镜结合人工智能,达芬奇手术机器人....围绕内镜和微创领域的产品组合创新方兴未艾,跳开单一产品看产品方案,或许前景更为广阔。

请登录后参与评论...

登录后参与讨论

提交评论